|

Körperschaftsteuer

1. Definition Die Körperschaftsteuer ist die Einkommensteuer der Körperschaften. Der Körperschaftsteuer unterliegen die juristischen Personen (§ 1 Abs. 1 Nr. 1-4 KStG), die nichtrechtsfähigen Personenvereinigungen und Vermögensmassen (§ 1 Abs. 1 Nr. 5 KStG) sowie die Betriebe gewerblicher Art von juristischen Personen des öffentlichen Rechts (§ 1 Abs. 1 Nr. 6 KStG).

2. Steuerpflicht Ähnlich wie die Einkommensteuer unterscheidet die Körperschaftsteuer zwischen unbeschränkter und beschränkter Steuerpflicht. · Der unbeschränkten Steuerpflicht unterliegen alle Körperschaften, die in § 1 Abs. 1 KStG aufgeführt sind, und ihre Geschäftsleitung oder Sitz im Inland haben. § 5 KStG enthält einige persönliche Befreiungen (z.B. Pensionskassen, Deutsche Bundesbank oder gemeinnützige Körperschaften). Die unbeschränkt steuerpflichtigen — und nicht nach § 5 KStG befreiten — Körperschaften sind mit ihrem „Welteinkommen” (inländische und ausländische Einkünfte; ausgenommen abweichender Regelungen durch Doppelbesteuerungsabkommen) steuerpflichtig (§ 1 Abs. 2 KStG). Die Körperschaftsteuer wird bei Körperschaften, die der unbeschränkten Steuerpflicht unterliegen, durch Veranlagung erhoben. · Der beschränkten Körperschaftsteuerpflicht unterliegen ausländische Körperschaften, die weder Sitz noch Geschäftsleitung im Inland haben (§ 2 Nr. 1 KStG) sowie Körperschaften des öffentlichen Rechts (§ 2 Nr. 2 KStG). Bei der beschränkten Steuerpflicht unterliegen nur die inländischen Einkünfte (§ 49 EStG) der Steuerpflicht. Die Körperschaftsteuer wird bei beschränkter Steuerpflicht nach § 2 Nr. 1 KStG grundsätzlich durch Veranlagung erhoben (Ausnahme: ausländische Körperschaft unterhält im Inland keine Betriebsstätte und erzielt nur kapitalertragsteuerpflichtige Einkünfte; in diesem Fall findet keine Veranlagung statt und die Körperschaftsteuer ist gemäss § 32 Abs. 1 Nr. 2 KStG durch Steuerabzug abgegolten.) Bei den nach § 2 Nr. 2 KStG beschränkt steuerpflichtigen Körperschaften findet keine Veranlagung statt, sondern es erfolgt nur Steuerabzug.

3. Beginn und Ende der Steuerpflicht Die Steuerpflicht beginnt bei rechtsfähigen Körperschaften im Regelfall schon vor Eintragung der Gesellschaft in das entsprechende Register (rechtliches Entstehen), nämlich mit Abschluss eines formgültigen Gesellschaftsvertrages (Entstehung der Vorgesellschaft), falls zusätzlich folgende Bedingungen erfüllt sind: · Vorhandensein von Vermögen, · keine ernsthaften Hindernisse für die Eintragung in das (Handels-)Register, · alsbaldiges Erfolgen der Eintragung und · Aufnahme einer nach aussen gerichteten Geschäftstätigkeit (H 2 KStR). Bei nichtrechtsfähigen Körperschaften beginnt die Steuerpflicht mit Abschluss des Gesellschaftsvertrages bzw. Feststellung der Satzung. Die Steuerpflicht endet, wenn folgende Voraussetzungen kumulativ erfüllt sind: · tatsächliche Beendigung der geschäftlichen Betätigung, · Beendigung der Verteilung des gesamten Vermögens und · gegebenenfalls Ablauf eines gesetzlich vorgeschriebenen Sperrjahres.

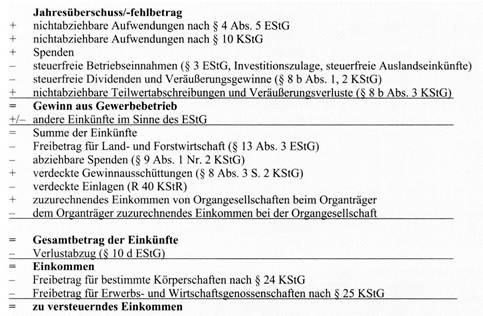

4. Bemessungsgrundlage für die Körperschaftsteuer Bemessungsgrundlage für die Körperschaftsteuer ist das zu versteuernde Einkommen. Das zu versteuernde Einkommen ermittelt sich nach folgendem (verkürztem) Berechnungsschema (vgl. Abschn. 29 KStR):

Die der Körperschaftsteuer unterliegenden Wirtschaftssubjekte (z. B. eingetragener Verein) können grundsätzlich sämtliche Einkunftsarten erzielen. Für die Einkunftsermittlung gelten dann auch Steuerermittlungsvorschriften des EStG, sofern sie nicht auf die Besonderheiten der Besteuerung natürlicher Personen zugeschnitten sind (Abschnitt 32 Abs. 1 KStR). Steuerpflichtige, die jedoch nach handelsrechtlichen Vorschriften buchführungspflichtig sind (§ 238 HGB), können ausschliesslich Einkünfte aus Gewerbebetrieb erzielen (z.B. Kapitalgesellschaften). Im Zuge des Übergangs von Anrechnungsverfahren zum Halbeinkünfteverfahren bei der Körperschaftsteuer wurde § 8 b KStG eingeführt. Dem Halbeinkünfteverfahren liegt innerhalb der Sphäre der der Körperschaftsteuer unterliegenden Wirtschaftssubjekte die Überlegung zugrunde, dass eine einmalige (nicht anrechenbare) Besteuerung der Erträge bei demjenigen erfolgt, der sie erstmals erzielt hat (eine Anrechnung der von der ausschüttenden Gesellschaft gezahlten Körperschaftsteuer bei dem die Dividende empfangenden Unternehmen ist ausgeschlossen). Dementsprechend zählen Dividenden und grundsätzlich auch Veräusserungsgewinne von Körperschaften, die ebenfalls der Körperschaftsteuer unterliegen, zu den steuerfreien Betriebseinnahmen (§ 8 b Abs. 1, 2 KStG). Andernfalls wäre innerhalb der Sphäre der Körperschaften eine Doppelbesteuerung die Konsequenz. Umgekehrt dürfen wegen der Steuerfreiheit der Dividenden und der grundsätzlichen Steuerfreiheit der Veräusserungsgewinne Aufwendungen und Verluste, die im Zusammenhang mit solchen Beteiligungen stehen, grundsätzlich nicht abgezogen werden. Dies betrifft insbesondere Teilwertabschreibungen und Veräusserungsverluste aber auch Schuldzinsen für den Erwerb von Beteiligungen. Nach § 8 Abs. 3 S. 2 KStG dürfen verdeckte Gewinnausschüttungen das Einkommen nicht mindern. Nach Abschnitt 36 Abs. 1 KStR ist eine verdeckte Gewinnausschüttung (präzise eine — wenngleich die bedeutendste — von mehreren Sachverhaltsgruppen der verdeckten Gewinnausschüttung) eine Vermögensminderung oder verhinderte Vermögensmehrung, die durch das Gesellschaftsverhältnis veranlasst ist, sich auf die Höhe des Einkommens auswirkt und nicht auf einem den gesellschaftsrechtlichen Vorschriften entsprechenden Gewinnverteilungsbeschluss beruht (z.B. Gewährung eines zinslosen Darlehens an die Gesellschafter oder Erwerb von Vermögenswerten vom Gesellschafter zu einem überhöhten Preis). Die Sachverhalte, die zu verdeckten Gewinnausschüttungen führen, sind äusserst vielfältig. Invers zu den verdeckten Gewinnausschüttungen dürfen verdeckte Einlagen (Abschnitt 40 KStR) das Einkommen nicht erhöhen (z.B. Verzicht des Gesellschafters gegenüber der Gesellschaft auf eine ihm zustehende Darlehensforderung). Sofern eine Kapitalgesellschaft (Organgesellschaft) finanziell, wirtschaftlich und organisatorisch in ein anderes gewerbliches Unternehmen (Organträger) integriert ist und die Organgesellschaft einen Ergebnisabführungsvertrag mit dem Organträger abgeschlossen hat, so wird das bei der Organgesellschaft der Körperschaftsteuer normalerweise unterliegende Einkommen (ausgenommen Ausgleichszahlungen an Minderheitsaktionäre) dem Organträger zugerechnet. Die Organschaft führt dazu, dass Verluste und Gewinne bei unterschiedlichen Gesellschaften innerhalb des Organkreises (Verbund von Gesellschaften, die in einem Organschaftsverhältnis zueinander stehen) in derselben Periode miteinander verrechnet werden. Die der Körperschaftsteuer unterliegenden Wirtschaftssubjekte (z. B. eingetragener Verein) können grundsätzlich sämtliche Einkunftsarten erzielen. Für die Einkunftsermittlung gelten dann auch Steuerermittlungsvorschriften des EStG, sofern sie nicht auf die Besonderheiten der Besteuerung natürlicher Personen zugeschnitten sind (Abschnitt 32 Abs. 1 KStR). Steuerpflichtige, die jedoch nach handelsrechtlichen Vorschriften buchführungspflichtig sind (§ 238 HGB), können ausschliesslich Einkünfte aus Gewerbebetrieb erzielen (z.B. Kapitalgesellschaften). Im Zuge des Übergangs von Anrechnungsverfahren zum Halbeinkünfteverfahren bei der Körperschaftsteuer wurde § 8 b KStG eingeführt. Dem Halbeinkünfteverfahren liegt innerhalb der Sphäre der der Körperschaftsteuer unterliegenden Wirtschaftssubjekte die Überlegung zugrunde, dass eine einmalige (nicht anrechenbare) Besteuerung der Erträge bei demjenigen erfolgt, der sie erstmals erzielt hat (eine Anrechnung der von der ausschüttenden Gesellschaft gezahlten Körperschaftsteuer bei dem die Dividende empfangenden Unternehmen ist ausgeschlossen). Dementsprechend zählen Dividenden und grundsätzlich auch Veräusserungsgewinne von Körperschaften, die ebenfalls der Körperschaftsteuer unterliegen, zu den steuerfreien Betriebseinnahmen (§ 8 b Abs. 1, 2 KStG). Andernfalls wäre innerhalb der Sphäre der Körperschaften eine Doppelbesteuerung die Konsequenz. Umgekehrt dürfen wegen der Steuerfreiheit der Dividenden und der grundsätzlichen Steuerfreiheit der Veräusserungsgewinne Aufwendungen und Verluste, die im Zusammenhang mit solchen Beteiligungen stehen, grundsätzlich nicht abgezogen werden. Dies betrifft insbesondere Teilwertabschreibungen und Veräusserungsverluste aber auch Schuldzinsen für den Erwerb von Beteiligungen. Nach § 8 Abs. 3 S. 2 KStG dürfen verdeckte Gewinnausschüttungen das Einkommen nicht mindern. Nach Abschnitt 36 Abs. 1 KStR ist eine verdeckte Gewinnausschüttung (präzise eine — wenngleich die bedeutendste — von mehreren Sachverhaltsgruppen der verdeckten Gewinnausschüttung) eine Vermögensminderung oder verhinderte Vermögensmehrung, die durch das Gesellschaftsverhältnis veranlasst ist, sich auf die Höhe des Einkommens auswirkt und nicht auf einem den gesellschaftsrechtlichen Vorschriften entsprechenden Gewinnverteilungsbeschluss beruht (z.B. Gewährung eines zinslosen Darlehens an die Gesellschafter oder Erwerb von Vermögenswerten vom Gesellschafter zu einem überhöhten Preis). Die Sachverhalte, die zu verdeckten Gewinnausschüttungen führen, sind äusserst vielfältig. Invers zu den verdeckten Gewinnausschüttungen dürfen verdeckte Einlagen (Abschnitt 40 KStR) das Einkommen nicht erhöhen (z.B. Verzicht des Gesellschafters gegenüber der Gesellschaft auf eine ihm zustehende Darlehensforderung). Sofern eine Kapitalgesellschaft (Organgesellschaft) finanziell, wirtschaftlich und organisatorisch in ein anderes gewerbliches Unternehmen (Organträger) integriert ist und die Organgesellschaft einen Ergebnisabführungsvertrag mit dem Organträger abgeschlossen hat, so wird das bei der Organgesellschaft der Körperschaftsteuer normalerweise unterliegende Einkommen (ausgenommen Ausgleichszahlungen an Minderheitsaktionäre) dem Organträger zugerechnet. Die Organschaft führt dazu, dass Verluste und Gewinne bei unterschiedlichen Gesellschaften innerhalb des Organkreises (Verbund von Gesellschaften, die in einem Organschaftsverhältnis zueinander stehen) in derselben Periode miteinander verrechnet werden.

5. Tarif Die ab 2001 erwirtschafteten Gewinne werden mit 25% (2003: 26,5%) Körperschaftsteuer belastet. Eine Körperschaftsteuerminderung tritt als Folge des Übergangs vom Anrechnungs- zum Halbeinkünfteverfahren auf, sofern zum Zeitpunkt des Übergangs vom Anrechnungsverfahren auf das Halb-einkünfteverfahren noch mit Körperschaftsteuer ungemildert belastete Bestände (seinerzeit 40% Körperschaftsteuer auf thesaurierte Gewinne) vorhanden waren (§ 37 KStG).

6. Besteuerung beim Anteilseigner Das Halbeinkünfteverfahren unterscheidet zwei Gruppen von Anteilseignern, die steuerlich unterschiedlich behandelt werden, nämlich zum einen Körperschaften und zum anderen sonstige Personen (insbesondere natürliche Personen). Hinsichtlich der Besteuerung von Körperschaften als Anteilseigner vgl. Abschnitt

4. Natürliche Personen können - im Gegensatz zum Anrechnungsverfahren — die bei der Körperschaft gezahlte Körperschaftsteuer nicht (mehr) auf die persönliche Einkommensteuer anrechnen. Statt dessen sind 50% der Dividenden (§ 3 Nr. 40 d EStG), 50% der privaten Veräusserungsgewinne (§ 3 Nr. 40 i EStG), 50% der Veräusserungsgewinne aus Anteilen an Kapitalgesellschaften (§ 3 Nr. 40 c EStG), 50% der im Betriebsvermögen gehaltenen Beteiligungen (§ 3 Nr. 40 a EStG) und 50% der Veräusserungsgewinne aus Anteilen im Sinne des § 16 EStG (§ 3 Nr. 40 b EStG) steuerfrei und jeweils 50% steuerpflichtig. Mit der hälftigen Steuerfreiheit geht auch eine entsprechende 50% Abzugsbeschränkung für Aufwendungen, die im Zusammenhang mit den Anteilen an der Körperschaft (z.B. Schuldzinsen und Veräusserungsverluste) stehen (§ 3 c Abs. 2 EStG), einher. Hinweise · Zu den angrenzenden steuerrechtlichen Wissensgebieten (nach deutschem Steuerrecht), siehe Einkommensteuer, Gewerbesteuer, Steuerbilanzpolitik, Steuerlehre, Betriebswirtschaftliche Steuerrecht, Internationales, Umsatzsteuer. · Zu den angrenzenden Wissensgebieten der Rechnungslegung siehe Abschlusserstellung nach US-GAAP, Bilanzanalyse, Internationale Rechnungslegung nach IFRS, Jahresabschluss nach deutschem Recht, Jahresabschluss nach schweizerischem Recht, Kapitalflussrechnung, Konzernabschluss (Konzernrechnungslegung), Sonderbilanzen, Swiss GAAP FER. · Zum Gesellschaftsrecht sowie zu den verschiedenen Gesellschafts- bzw. Rechtsformen siehe u.a. Aktiengesellschaft, deutsche, Aktiengesellschaft, kleine, Europäisches Gesellschaftsrecht (Europa AG, Europäische Genossenschaft usw.), Genossenschaft, deutsche, Gesellschaftsformen, österreichische (Aktiengesellschaft, österreichische, GmbH, österreichische usw.), GmbH, deutsche sowie viele weitere Gesellschafts- bzw. Rechtsformen.

Literatur: Gosch, Dietmar (Hrsg.), Körperschaftsteuergesetz, Beck\'sche Steuerkommentare, München 2005; Jäger, Birgit/Lang, Friedbert, Körperschaftsteuer, 17. Aufl., Achim 2005; Dötsch, Ewald u.a., Körperschaftsteuer, 14. Aufl., Stuttgart 2004; Preissler, Michael (Hrsg.), Ertragsteuerrecht, 3. Aufl., Stuttgart 2004; Ebling, Klaus (Hrsg.), Blümich EStG, KStG, GewStG, Loseblatt, München 2005; Dötsch, Ewald u.a. (Hrsg.), Die Körperschaftsteuer, Kommentar zum Körperschaftsteuergesetz, Loseblatt Stuttgart 2005; Streck, Michael, Körperschaftsteuergesetz mit Nebengesetzen, 6. Aufl., München 2005; Endriss, Walter/Bossendowski, Wolfram/Küpper, Peter , Steuerkompendium, Band 1: Ertragsteuern, 9. Aufl., Herne und Berlin 2003; Wellisch, Dietmar, Besteuerung von Erträgen, München 2002. Internetadressen: EStG: http://bundesrecht.juris.de/bundesrechtlestg/inhalt.html GewStG: www. gesetze.2me.net/gwsg HGB: http://www.patentanwaltskanzlei.de/hgb KStG: http://bundesrecht. juris.de/bundesrecht/kstg_1977/htmltree.html KStR und GewStR: http://195.243.173.120 UStG: http://bundesrecht.juris.de/bundesrecht/ustg_1980/inhalt.html

nach dem KStG vom 10.2.1984 Einkommensteuer der nicht natürlichen Personen. Von einer Kapitalgesellschaft erwirtschafteter Gewinn ist Bemessungsgrundlage der Körperschaftsteuer und bei seiner Ausschüttung an eine natürliche Person Bemessungsgrundlage der Einkommensteuer. Für Gewinnermittlung, Veranlagung und Steuerentrichtung gelten weitgehend die Vorschriften des Einkommensteuerrechts. Seit 1977 wird die auf ausgeschüttete Gewinne entfallende K. auf die Einkommensteuer der Steuerpflichtigen angerechnet. Der Steuersatz beträgt grundsätzlich 45% (vor 1994: 50%). Für Kapitalgesellschaften besteht bei nichtausgeschütteten Gewinnen gegenüber Personengesellschaften eine gewisse Benachteiligung, sofern deren Gesellschafter nicht den maximalen Steuersatz erreichen. Ferner unterliegen Kapitalgesellschaften der Vermögensteuer , Personengesellschaften nicht. Das Aufkommen betrug in 1994 25,8 Mrd EUR = 3,3% aller Steuereinnahmen.

|