|

Konjunkturtheorie

siehe unter Beschäftigungstheorie

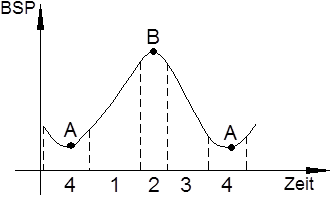

1. Die wirtschaftliche Aktivität einer Volkswirtschaft (Wirtschaft) innerhalb einer Periode läßt sich durch verschiedene Aggregate, z.B. reales Bruttosozialprodukt (BSP), Volkseinkommen , Beschäftigung , Investitionsgüter- (Gut) und Konsumgüterproduktion (Gut, Produktion), Preisentwicklung, Auftragseingänge, Geldvolumen u.a.m. erfassen. Diese Aggregate schwingen im Zeitablauf unterschiedlich stark um einen meist deutlichen Trend . Trotz individueller Ausprägungen weisen diese Zeitreihen ein wiederkehrendes Profil auf: Jahren mit zunehmender folgen Jahre mit abnehmender wirtschaftlicher Aktivität. Diese wellenförmige Entwicklung unter Betonung ihrer Wiederkehr heißt Konjunktur. Bei langfristig wachsenden Volkswirtschaften tritt die Konjunkturbewegung erst nach einer Trendbereinigung hervor. Die Schematisierung der Konjunktur in vier Phasen sowie in untere (A) und obere (B) Umkehrpunkte wurde von Haberler entwickelt und heißt Konjunkturzyklus (vgl. Figur, in der das BSP die wirtschaftliche Aktivität angibt).

Die Aufschwungs-(Expansions-)phase

(1) mit zunehmendem BSP mündet in einen Boom mit vollbeschäftigten Produktionsfaktoren . Liquiditäts- (Liquidität) und Kapazitätsengpässe (Kapazität), Preis- und Zinssatzsteigerungen kennzeichnen die Krise (Phase 2), in der das BSP stagniert. In Phase 3 (Kontraktion) sinkt das BSP; ihr Beginn heißt Rezession , ihr Ende mit hoher Arbeitslosigkeit und geringen Investitionen Depression . Die Abwärtskräfte erlahmen in Phase 4, nach Abbau der Überschußkapazitäten steigen Investitionen und BSP wieder an. Zusätzlich läßt sich jeder Konjunkturzyklus durch Angabe seiner Länge und Amplitude kennzeichnen. Die Länge als Klassifikationsmerkmal führt zu drei typischen Zyklen: Kondratieff-Zyklus (48-60 Jahre), Juglar-Zyklus (7-12 Jahre) und Kitchin-Zyklus (3-5 Jahre). Nach 1945 dominieren in westlichen Volkswirtschaften 3 bis 6jährige Zyklen.

2. Die Beschreibung der Konjunktur erfolgt durch Referenzzyklus und Indikatoren. Der Referenzzyklus soll die wirtschaftliche Aktivität erfassen; die Fixierung seiner Umkehrpunkte geschieht durch diejenigen Perioden, in denen für die meisten konjunkturrelevanten Einzelreihen die unteren bzw. oberen Umkehrpunkte liegen. Der einfachste Einzelindikator ist eine zum Referenzzyklus synchrone Zeitreihe (Präsensindikator, z.B. industrielle Nettoproduktion). Frühindikatoren (Auftragseingänge der Industrie) laufen dem Präsensindikator voraus, Spätindikatoren (Löhne, Preise)hinterher. Zeitreihen, deren Profile untereinander und zum Referenzzyklus nahezu konstant bleiben, bilden die stilisierten Fakten der Konjunktur. Die Konjunkturstärke messen Indikatoren, die auf mehreren Einzelindikatoren (Diffusionsindex) oder auf der Auslastung des Produktionspotentials basieren. Der Diffusionsindex gibt für bestimmte konjunkturrelevante Zeitreihen den Anteil der steigenden Reihen an. Diffusionsindizes sind normiert; Freiheiten bei Reihenauswahl und Gewichtung engen ihre Aussagekraft ein. Der Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung hat einen Gesamtindikator aus 12 Einzelreihen gebildet und bis 1973 publiziert. Die auf dem Potentialkonzept basierenden Konjunkturindikatoren weisen die Konjunkturstärke entweder als absolute oder prozentuale Differenz zwischen tatsächlichem und potentiellem BSP aus. Sie differieren hinsichtlich der Messung des potentiellen BSP. Nach Okun wird das potentielle BSP dann in einem Jahr produziert, wenn die gesamtwirtschaftliche Nachfrage zu einer Arbeitslosenquote führt, die Preisstabilität zur Folge hat; der Sachverständigenrat berechnet das potentielle BSP aus der maximalen Kapazitätsauslastung im Unternehmenssektor, die Deutsche Bundesbank über eine Cobb-Douglas-Produktionsfunktion .

3. Die K. umfaßt alle Ansätze zur Erklärung der Konjunktur einschließlich ihrer Wiederkehr; als Konjunkturindikator dient das BSP. Monokausale K. betrachten nur eine Ursache; multikausale (mehrere Ursachen) Theorien entstehen im Anschluß an die Keynessche Theorie . Monokausale K. gliedern sich in drei Gruppen. (a) Rein monetäre Theorien: Konjunkturursache ist ein Liquiditätsüberschuß im Bankensystem . (b) Überinvestitionstheorien: Eine Diskrepanz zwischen Markt- und Gleichgewichtszins, ausgelöst entweder durch Überschußreserven (monetärer Aspekt) oder durch Zunahme der Grenzproduktivität der Investition (technischer Fortschritt), verursacht Konjunkturen. Nach Schumpeter wird das technische Wissen schubweise in Innovationen umgesetzt: Pionierunternehmern folgen Imitatoren (Imitation), die beachtliche Investitionszunahmen auslösen. (c) Unterkonsumptionstheorien: Die Konsumnachfrage wächst unterproportional zur Produktionskapazität. Die modernen, multikausalen K. knüpfen bei der Einteilung einer geschlossenen Volkswirtschaft in die vier Makromärkte (Makroökonomik) Güter-, Geld-, Arbeits- und Wertpapiermarkt an und wählen das gesamtwirtschaftliche Gleichgewicht als Ausgangspunkt. Dieses liegt vor, wenn für (die i.allg. ersten) drei Märkte (der vierte Markt kann wg. des Walras-Gesetzes vernachlässigt werden) Preise (Flexpreis-Modell) oder Mengen und Zinssatz (Fixpreis-Modell) so bestimmt werden, daß sich auf jedem Markt Angebot und Nachfrage ausgleichen. Bei stabilem gesamtwirtschaftlichem Gleichgewicht kehrt die Volkswirtschaft nach einer Störung von selbst wieder zum alten oder neuen Gleichgewicht zurück. Um Bewegungsabläufe auch außerhalb der Gleichgewichtszustände erklären zu können, entstehen Konjunkturmodelle durch Dynamisierung eines oder aller Makromärkte. Charakteristisch ist, daß Konjunkturen durch das meistens von Impulsen ausgelöste Zusammenwirken von Faktoren der Selbstverstärkung und Richtungsänderung entstehen.

3. 1. Das aus Arbeiten von Samuelson und Hicks hervorgegangene Konjunkturgrundmodell sieht die Ursache konjunktureller Instabilität auf der Nachfrageseite. Es entsteht durch Dynamisierung eines Keynes’schen Gütermarktes: Zu autonomen Investitionen mit konstanter Wachstumsrate treten induzierte Investitionen (Akzeleratorprinzip) und eine verzögerte Konsumfunktion (Konsumtheorie) hinzu. Hieraus läßt sich unter der Annahme eines Gütermarktgleichgewichts in jeder Periode der gleichgewichtige Wachstumspfad (Wachstumstheorie) ableiten. Verläßt die Volkswirtschaft infolge exogener Störungen (Impulse) diesen Pfad, legen die Werte der marginalen Konsumquote und des Akzelerators vier typische Abläufe fest: (a) schwingungsfreie oder (b) gedämpft schwingende Anpassung an den Gleichgewichtspfad oder (c) explosiv schwingende oder (d) exponentielle Abweichungen von diesem. Wachsende obere (ceiling) und untere (floor) Schranken (nichtlinearer Akzelerator) transformieren (c) und (d) in Schwingungen mit realistischen Amplituden. Viele Weiterentwicklungen folgen dem Grundmodell. Das Akzelerationsprinzip geht in das Kapitalstockanpassungsprinzip (Kapitalstock, Investitionstheorie) über. Kalecki unterscheidet zwischen Investitionsgüteraufträgen, -produktion und -fertigstellungen. Kaldor unterstellt nichtlineare Verläufe für Spar- und Investitionsfunktion : Von mehreren gesamtwirtschaftlichen Gleichgewichten ist mindestens eins instabil, so daß Konjunkturen als Bewegungen zwischen zwei stabilen Gleichgewichten entstehen. Metzler leitet Konjunkturen als Folge aktiver Lagerbildung her. Smithies sieht Investitions- und Konsumausgaben nicht nur vom laufenden oder früheren Einkommen bzw. dessen Veränderung abhängig, sondern auch vom jeweils erreichten Höchsteinkommen. Jeder untere Umkehrpunkt liegt daher auf einem höheren Niveau als sein unmittelbarer Vorgänger: Wachstum und Konjunktur lassen sich gemeinsam erklären. Mit dem Geldmarkt werden realwirtschaftliche Konjunkturmodelle realitätsnäher. Das Verbindungsglied beider Märkte ist der Zinssatz, von dem Investitionen und Geldnachfrage abhängen. Die Frage, ob und wie Geld die Konjunktur beeinflußt, läßt sich nicht eindeutig beantworten. Folgende grobe Zusammenfassung ist vertretbar: Erklären Konjunkturmodelle auch das Wachstum, verbessert der Geldmarkt die Möglichkeiten zyklenfreier bzw. gedämpft oszillierender Entwicklungen (Phillips); ansonsten wirkt er tendenziell destabilisierend (Tewes). Die Gegebenheiten auf dem Arbeitsmarkt (z.B. Phillips-Theorem) und ihre Auswirkungen auf die Preisentwicklung (z.B. mark-up pricing) legen seine Integration in Konjunkturmodelle mit Güter- und/od. Geldmarkt nahe. Goodwin erklärt mit einem Modell aus Güter- und Arbeitsmarkt Wachstum und Konjunktur. Ein konstanter Kapitalkoeffizient , konstantes Wachstum Arbeitsproduktivität und Bevölkerung sowie die Übereinstimmung von Gewinneinkommen (Einkommen) und Investitionsausgaben führen wg. der Abhängigkeit der Wachstumsrate des Reallohnes vom Beschäftigungsgrad zu Wachstumszyklen um einen Gleichgewichtspfad, der niemals erreicht wird. Die destabilisierende Wirkung des Arbeitsmarktes bestätigen indirekt auch K., die zusätzlich noch den Geldmarkt umfassen. Diese mathematisch anspruchsvollen Modelle lassen wg. der Vorgabe bestimmter Parameter nur vorsichtige Schlüsse zu: Der Arbeitsmarkt ist umso konjunkturneutraler, je geringer die tatsächliche Beschäftigungslage auf die Lohnabschlüsse einwirkt. Die Einbeziehung des Auslands erlaubt die Wirkung externer Konjunkturzyklen auf die Binnenwirtschaft bei fixen oder flexiblen Wechselkursen über Transmissionskanäle zu erfassen. Transmissionskanäle sind die Teilbilanzen der Zahlungsbilanz , der terms of trade-Mechanismus (terms of trade) und internationale Arbeitskräftewanderungen.

3. 2. Strukturveränderungen im Sinne von sich bildenden Disproportionalitäten zwischen bestimmten Aggregaten einer Volkswirtschaft waren schon früh als Ursache oder Ergebnis der Konjunktur bekannt. Eine weitere Art des Strukturwandels liegt vor, wenn ein großer Teil der Wirtschaftssubjekte plötzlich das Verhalten ändert, nachdem eine bestimmte (ökonomische) Variable einen Schwellenwert überschritten hat. Die konjunkturelle Analyse solcher Strukturänderungen erfolgt mit der mathematischen Katastrophentheorie. Die Pionierarbeit ist bereits von Varian erbracht und markiert den Ausgangspunkt einer neuen Richtung, die das Konjunkturphänomen mit den Methoden der mathematischen, dynamischen Systemtheorie (Chaostheorie, Synergetik) erklären will.

3. 3. Die mikroökonomische Fundierung der Neuen Makroökonomik durch das Konzept des temporären Gleichgewichts (Gleichgewicht) liefert weitere Konjunkturtheorie Bei diesem Konzept unterscheidet man schnelle und langsame ökonomische Variablen. Kurzfristig bleiben die langsamen Variablen konstant, während die schnellen Variablen die Koordination der Wirtschaftspläne für ein temporäres Gleichgewicht herbeiführen. Hebt man die Konstanzannahme für einige oder alle langsamen Variablen auf, resultieren K. als Folge temporärer Gleichgewichte (Jaeger, Ramser). Nach der Neuen Klassischen Makroökonomik räumen flexible Preise die Märkte; die Marktteilnehmer berücksichtigen bei ihren Plänen die Zukunft durch rationale Erwartungen, die zusammen mit den Beständen langsame Größen sind. Konjunkturen entstehen durch monetäre Schocks, die über Ausbreitungsmechanismen die Realgrößen beeinflussen (McCallum). Die Real-Business-Cycle-Theorie vermutet die Schocks im realen Sektor (z.B. Technologieschock), die dann auf die monetären Größen wirken (Kydland/Prescott). Die Neue Keynesianische Makroökonomik stuft Preise und Lohnsätze sowie die Bestände als langsame, die Mengen als schnelle Variablen ein. Plankonsistenz erfolgt hier durch Mengenzuteilungen unter Beachtung der Rationierungsschranken (Drèze). Aus mittelfristigen Preis- und Kapazitätsentwicklungen resultieren Konjunkturschwankungen, die in einem keynesianischen Unterbeschäftigungsungleichgewicht enden (Malinvaud). Die Schwingungseigenschaft einer Volkswirtschaft hängt von den Strukturparametern ab. Die K. bedarf daher der Ergänzung durch die ökonometrische Konjunkturforschung, die aus Daten die Parameter schätzt und mittels Simulation die Stabilitätseigenschaften überprüft.

Literatur: W. Assenmacher, Konjunkturtheorie.

6. A., München, Wien 1994. G. Bombach/B. Gahlen/A. E. Ott (Hrsg.), Perspektiven der Konjunkturforschung. Tübingen, 1984. G. Gabisch/H.-W. Lorenz, Business Cycle Theory. A Survey of Methods and Concepts. 2nd. ed., Berlin u.a. 1989. J. Heubes, Konjunktur und Wachstum. München 1991. J. Kromphardt, Konjunktur und Wachstum. Grundlagen der Erklärung und Steuerung des Wachstumsprozesses.

3. A., Göttingen 1993.

|