|

Geldpolitik

1. Begriff. G. ist ein funktioneller Bereich der Wirtschaftspolitik (Theorie der Wirtschaftspolitik) und gestaltet monetäre (geldwirtschaftliche) Ziel-Mittel-Systeme in einer Volkswirtschaft (Wirtschaft) oder einem Währungsgebiet (mehrerer Volkswirtschaften). Sie ist binnenwirtschaftlich auf bestimmte Ziele gesamtwirtschaftlicher Stabilität ausgerichtet, die sie durch den Einsatz geeigneter geldpolitischer Instrumente (Mittel) zur Beeinflussung der Geldwirtschaft zu erreichen sucht. Vertreter der monetären Ökonomie halten es für möglich, den Wirtschaftsprozeß mit Hilfe der G. zu steuern, während Vertreter der realen Ökonomie der G. allenfalls eine subsidiäre Rolle bei der Lenkung des Wirtschaftsprozesses beimessen. Die Bedeutung der G. ist in jedem Staat entsprechend der vorherrschenden geldpolitischen Konzeption, der Organisation des Geldwesens, der Wirtschafts- und Bankenstruktur unterschiedlich ausgeprägt. Die Wirksamkeit der G. hängt wesentlich von einer gleichgerichteten Währungs-, Wirtschafts- und Finanzpolitik ab.

2. Ansatzpunkte. Die G. kann ihre Maßnahmen an einzelnen oder einer Kombination mehrerer monetärer Größen ansetzen: an den Aggregaten der Geldmenge , der Bankenliquidität, dem Kreditvolumen und den Kreditbedingungen, den Refinanzierungsbedingungen (Diskontpolitik) der Banken und den Zinsen .

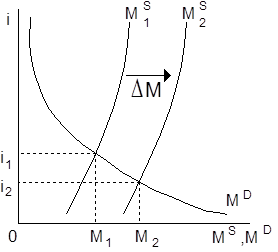

Grundsätzlich ergibt sich für die G. die Möglichkeit, die angebotene Geldmenge in Gestalt der Geldangebotskurve MS bei einer gegebenen Geldnachfragekurve MD auf die gewünschte Höhe der Geldversorgung M1 zu steuern, so daß sich am Markt der Zinsatz i1 als resultierende Größe einstellt (vgl. Abbildung). Erhöht die Zentralbank bei einer gleichbleibenden Geldnachfragekurve MD das Geldangebot um das Volumen DM (expansive G.), so verschiebt sich die Geldangebotskurve

auf

, wodurch der Marktzins von i1 auf i2 sinkt und gleichzeitig die Geldversorgung von M1 auf M2 steigt. Die G. kann aber auch umgekehrt vorgehen, indem sie den Zins autonom festsetzt und das Geldangebot elastisch anpaßt. Senkt sie z.B. den Zinssatz von i1 auf i2, so muß sie (bei gleichbleibender Geldnachfragekurve MD) gleichzeitig das Geldangebot um DMerhöhen, damit sich die Geldangebotskurve von

auf

verschiebt.

3. G. als monetäre Ordnungspolitik. Die monetäre siehe Ordnungspolitik kommt in derGestaltung der geldwirtschaftlichen Rahmenbedingungen einer Volkswirtschaft durch die Geldverfassung zum Ausdruck. Sie besteht aus Gesetzen und Verordnungen des Geldwesens und ihren Veränderungen. In der Bundesrepublik Deutschland sind dies vor allem das Gesetz über die Deutsche Bundesbank (BBkG), das Kreditwesengesetz (Bankenaufsicht) und das Bardepotgesetz. Eine Maßnahme der monetären Ordnungspolitik stellt z.B. die am 1.1.1985 in Kraft getretene Novelle des Kreditwesengesetzes dar, das Änderungen der bankenaufsichtlichen Zusammenfassung des haftenden Eigenkapitals von Kreditinstitutsgruppen und eine Verschärfung der Rahmenvorschriften zur Risikobegrenzung enthält. Üblicherweise werden in der Geldverfassung auch die geldpolitischen Ziele und Instrumente sowie der Unabhängigkeitsgrad der Zentralbank von der Regierung definiert. Während die Deutsche Bundesbank "von den Weisungen der Bundesregierung unabhängig" ist (§ 12 BBkG), sind andere Zentralbanken den Weisungen ihrer Regierung in unterschiedlich hohem Grade unterworfen und entsprechend in ihrer geldpolitischen Handlungsfreiheit eingeschränkt.

4. G. als monetäre Prozeßpolitik. Die monetäre Prozeßpolitik steuert im Rahmen der durch die monetäre Ordnungspolitik gesetzten Bedingungen den Ablauf der Geldwirtschaft innerhalb eines Staates oder Währungsgebietes. Dies geschieht durch den Einsatz der geldpolitischen Instrumente in geeigneter Kombination und Dosierung zur Beeinflussung der Geldmenge, der Bankenliquidität und/od. des Zinses, um die angestrebten Ziele der G. zu erreichen.

5. Träger der G. Träger der G. sind alle Institutionen, die G. betreiben. Der bedeutendste unter ihnen ist stets die Zentralbank (Deutsche Bundesbank). In manchen Staaten sind neben der Zentralbank auch das Finanzministerium, das Schatzamt oder besondere monetäre Institutionen Träger der G.

6. Ziele der G. Die Ziele der G. sind mit den bedeutendsten Zielen der Wirtschaftspolitik identisch: Preisniveaustabilität, Wirtschaftswachstum, Vollbeschäftigung und außenwirtschaftliches Gleichgewicht. Da diese Ziele mit den Instrumenten der G. nicht direkt erreicht werden können, stellt die G. monetäre Zwischenziele auf, deren Erfüllung über einen Transmissionsmechanismus die Realisierung der vorgenannten wirtschaftspolitischen Endziele bewirkt. Geldpolitische Zwischenziele können sein: eine bestimmte Geldmengenexpansionsrate in % p.a. eines oder mehrerer Geldmengenaggregate (z.B. Zentralbankgeldmenge, Geldarten), die Ausstattung des Geschäftsbankensystems (Geschäftsbanken) mit einer bestimmten Liquidität , eine bestimmte Expansionsrate des Kreditvolumens der Geschäftsbanken an Nicht-Banken, die Festlegung bestimmter Zinsen oder einer bestimmten Zinsstruktur der Soll- und/od. Habenzinsen (Zins), die Stabilisierung der Wechselkurse bestimmter Leitwährungen auf einem angestrebten Niveau.

7. Instrumente der G. Als geldpolitische Instrumente werden bestimmte Veränderungen monetärer Größen oder Bedingungen verstanden, die geeignet sind, zur Erreichung geldpolitischer Ziele beizutragen. Sie lassen sich in direkt wirkende dirigistische und indirekt wirkende marktkonforme Instrumente unterscheiden. Direkt wirkende dirigistische Instrumente verändern die Ergebnisse der Geld- und Kreditmärkte: Kreditplafonds und Kontrollen der Geschäftsbanken, Emissionsplafonds und-kontrollen, obligatorischer Erwerb von Staatsanleihen durch die Geschäftsbanken, Vorschriften über Fest-, Höchst-, Mindestzinsen, Zinsmargen, Zinsindexierung, selektive Zinsbestimmungen für Soll- und/od. Habenzinsen und Kreditvergabevorschriften. Indirekt wirkende marktkonforme Instrumente steuern Liquidität, Zentralbankgeldmenge und Refinanzierungsmöglichkeiten und -kosten der Geschäftsbanken. Eine Mindestreserve (Mindestreservepolitik) kann in Höhe eines bestimmten Mindestreservesatzes in % der Bankeinlagen (Passivmindestreserve) oder der Bankkredite (Aktivmindestreserve) erhoben und bei der Zentralbank in den meisten Staaten zinslos festgelegt werden. Durch eine Senkung der Mindestreservesätze wird den Geschäftsbanken Zentralbankgeld verfügbar gemacht und v.v. Analog hierzu können auch Nicht-Banken zur Abwehr unerwünschter Geldimporte einer Bardepotpflicht (Bardepot) unterworfen werden, wobei ein dem Bardepotsatz entsprechender Anteil der im Ausland aufgenommenen Kredite bei der Zentralbank zu hinterlegen ist. Zur Refinanzierung stellt die Zentralbank den Geschäftsbanken Rediskont- (Diskontpolitik) und Lombardkredit (Lombardpolitik) zur Verfügung. Durch das Rediskontkontingent bestimmt die Zentralbank das Wertvolumen, durch den Diskontsatz den Zins, zu dem sie Handelswechsel (Wechsel) der Banken anzukaufen bereit ist. Desgleichen bestimmt sie den Lombardsatz als den Zins, zu dem sie bereit ist, den Geschäftsbanken einen (kurzfristigen) Lombardkredit auf der Grundlage der Verpfändung bestimmter Wertpapiere zu gewähren. Bei Offenmarktoperationen (Offenmarktpolitik) kauft die Zentralbank bestimmte Wertpapiere der Geschäftsbanken und zahlt an diese geschöpftes Zentralbankgeld und v.v. Bei Pensionsgeschäften übernimmt die Zentralbank Handelswechsel, Devisen (Devisenpensiongeschäft) oder bestimmte Wertpapiere der Geschäftsbanken (Offenmarktpolitik ,

2.) für einen vorher bestimmten Zeitraum, für den sie den Banken den Gegenwert in Zentralbankgeld zur Verfügung stellt und bei Fälligkeit den Banken i. allg. die Wertpapiere oder Devisen zum gleichen Kurswert (Kurs) zurückverkauft oder v.v. Durch die Genehmigung zur Verlagerung eines bestimmten Anteils der bei der Zentralbank zu haltenden Einlagen der öffentlichen Hand zu den Geschäftsbanken wird Zentralbankgeld den Banken zur Verfügung gestellt und v.v. (Einlagenpolitik). Swaps können zwischen der Zentralbank und den Geschäftsbanken mit Wertpapieren und oder Devisen durchgeführt werden, indem die Zentralbank diese von den Banken zum Kassakurs (Kurs) kauft und gleichzeitig per Termin zum Terminkurs (Kurs) zurückverkauft und v.v. (Swappolitik). Die Differenz zwischen beiden Kursen ist der Swap-Satz, der positiv (Report) oder negativ (Deport) sein kann. Durch Moral Suasion appelliert die Zentralbank an die Geschäftsbanken, eine von ihr gewünschte Verhaltensweise einzuhalten oder vereinbart diese mit den Banken in Form eines Gentlemen’s Agreement (z.B. auf den Kauf ausländischer Wertpapiere innerhalb eines bestimmten Zeitraums freiwillig zu verzichten). Die geldpolitischen Instrumente können unter Beachtung der auftretenden time-lags (lag) diskretionär (fallweise) oder regelgebunden eingesetzt werden. Im Falle der Regelbindung ist der Einsatz der geldpolitischen Instrumente gekoppelt an bestimmte monetäre oder Konjunkturindikatoren (Konjunkturtheorie).

8. Strategien der G. Als geldpolitische Strategie ist eine Kombination längerfristiger, umfassend geplanter geldpolitischer Maßnahmen zur Erreichung geldpolitischer Ziele zu verstehen. Sie werden unter gegebenen ordnungspolitischen Rahmenbedingungen der G. auf der Grundlage einer bestimmten geldtheoretischen Konzeption betrieben. Die monetaristische Strategie setzt die Instrumente so ein, daß sich die Geldbasis und über diese das Geldangebot stetig mit einer geplanten Zuwachsrate entwickelt, die der voraussichtlichen Wachstumsrate des realen Bruttosozialproduktes oder des Produktionspotentials (Kapazität) entspricht. Dadurch soll die Geldversorgung je Produkteinheit konstant gehalten und ein inflationsfreies Wirtschaftswachstum erzielt werden. Die keynesianische Strategie zielt darauf ab, mit geldpolitischen Instrumenten die Höhe des Zinssatzes als den angestrebten Gleichgewichtszins zu bestimmen, der eine hinreichende Grenzleistungsfähigkeit des Kapitals gewährleistet und eine dem Vollbeschäftigungsniveau entsprechende investive und konsumtive Gesamtnachfrage (gesamtwirtschaftliche Güternachfrage) induziert. Im Rahmen der liquiditätspolitischen Strategie setzt die Zentralbank ihre geldpolitischen Instrumente so ein, daß die Geschäftsbanken stets mit einer für ihre Kreditvergabe an Nichtbanken als ausreichend betrachteten Liquidität in Gestalt von Geld , bereitgestelltem Zentralbankgeld, Geldsurrogaten (Geldsubstitute) und Kreditaufnahmemöglichkeiten ausgestattet sind. Subsidiär wird das Instrument der Zinspolitik eingesetzt, um über die Kreditkosten das Kreditvolumen der Banken an Nichtbanken zu beeinflussen. Alle geldpolitischen Strategien streben zur Inflationsbekämpfung die Vermeidung eines nachfragewirksamen Überhanges der Geldmenge über das realwirtschaftliche Angebotspotential an.

9. Strategie der Deutschen Bundesbank (DBBk). Der ordnungspolitische Rahmen, das BBkG von 1957, verpflichtet die DBBk, "den Geldumlauf und die Kreditversorgung der Wirtschaft" zu regeln, "mit dem Ziel, die Währung zu sichern" (§ 3). Die Festlegung der zur Erreichung dieses Zieles einzuschlagenden prozeßpolitischen Strategie bleibt dem Zentralbankrat (Deutsche Bundesbank) der DBBk überlassen. Die Strategie der DBBk läßt im Jahre 1973 eine Umorientierung als Folge des endgültigen Zusammenbruchs des Bretton-Woods-Systems (Bretton-Woods-Abkommen) mit dem Übergang vonfesten zu floatenden (Floating) Wechselkursen zwischen der D-Mark und anderen Leitwährungen und der praktisch vollständigen Liberalisierung des Geld- und Kapitalverkehrs mit dem Ausland erkennen. Sie läßt sich allerdings zu keiner Zeit als eine "reine" Implikation einer der vorgenannten theoretischen Strategien betrachten. Bis 1973 betrieb die DBBk vorwiegend eine liquiditätspolitische Strategie. Sie zielte darauf ab, über Veränderungen der Bankenliquidität und den Zinsmechanismus an den Finanzmärkten das Kreditangebotsverhalten der Banken zu steuern. Wichtigste Instrumente zu diesem Zweck waren Mindestreserve- und Refinanzierungspolitik (durch Veränderungen der Rediskontkontigente und Lombardspielräume) zur Steuerung der Bankenliquidität und Zinspolitik über Diskont- und Lombardsatzänderungen sowie Zinsänderungen der Offenmarkt- und Wertpapierpensionsgeschäfte. Ab 1973 wandte sich die DBBk einer vorwiegend monetaristisch orientierten Strategie der Geldmengensteuerung zu, bei der bis 1987 die Zentralbankgeldmenge und ab 1988 die Geldmenge M3 als monetäre Zwischenziel-, Steuer- und Kontrollgröße dient. Die Expansionsrate in % p.a. der Geldmenge als Zwischenzielgröße wird vorausberechnet auf der Grundlage des geschätzten Potentialwachstums (Zuwachs des volkswirtschaftlichen Produktionspotentials in % p.a.) unter Berücksichtigung der erwarteten Änderung des Potentialauslastungsgrades, der Geldumlaufgeschwindigkeit (Umlaufgeschwindigkeit des Geldes) und der als "unvermeidlich" angesehenen Inflationsrate . Ab 1975 wurden von der DBBk für jedes Jahr im voraus Geldmengenziele als monetäre Zwischenziele (Geldmengenexpansionsrate in % p.a.) festgelegt. Dies geschah zunächst (1975-1978) in Form von Punktzielen (bestimmter %-Satz p.a.) später (ab 1979) in Form von Zielkorridoren (Marge zwischen 2 Prozentsätzen p.a.) oder einem Circa-Ziel (1989: "etwa 5% pro Jahr"). Die DBBk bedient sich zur "Grobsteuerung" der Geldmenge der Mindestreser-ve-, Refinanzierungs- und Zinspolitik. Sie ergänzt diese durch eine "Feinsteuerung" über Einschleusung öffentlicher Kassenmittel in das Bankensystem, Kauf bzw. Verkauf kurzfristiger Schatzwechsel , Pensionsgeschäfte in Handelswechseln und lombardfähigen Rentenwerten sowie Devisenswap- und -pensionsgeschäfte. Ziel dieser "Feinsteuerung" ist es, ohne jegliche Signalwirkung für die Finanzmärkte kurzfristige Schwankungen der Geldmenge (z.B. durch Schwankungen des Bargeldbedarfs der Wirtschaftssubjekte, Kassentransaktionen der öffentlichen Hand, große Steuertermine und/od. Devisenzu- oder -abflüsse) auszugleichen. Mit Einführung finanzieller Innovationen (Finanzinnovation) auf den Finanzmärkten ab etwa 1985 (Zero Bonds, Floating Rate Notes, Doppelwährungsanleihen , Optionsanleihen , CDs , Futures , Devisen-Swaps) und einer immer höheren Integration der deutschen Finanzmärkte mit den internationalen Finanzmärkten verstärkt durch die Innovationen der internationalen Kommunikationstechnik (Elektronic Funds Transfer) muß die DBBk in immer größerem Maße die Auswirkungen der internationalen Währungsbeziehungen auf die deutschen Finanzmärkte berücksichtigen. Dies führte temporär zu einer Aufgabe der strikten Geldmengensteuerung innerhalb des vorgegebenen Zielkorridors. Nach dem Delors-Plan zur Weiterentwicklung des EWS zu einer europäischen Währungsunion soll in einer etwa 1997 beginnenden dritten Stufe die Geldpolitik einer föderalistisch nach dem Vorbild der Deutschen Bundesbank strukturierten, autonomen "Europäischen Zentralbank" (beschlossen am 1.12.1990) übertragen werden.

Literatur: P. Schaal, Geldtheorie und Geldpolitik.

2. A., München-Wien 1987. A. Woll/G. Vogl, Geldpolitik. Stuttgart 1976. C. Köhler, Geldwirtschaft, Band

1. Berlin 1977.

|