|

Inflationstheorie

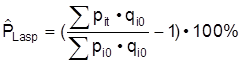

1. Begriff. Inflation ist ein anhaltender Prozeß von Preisniveausteigerungen (Preisniveau). Dabei können einzelne Güterpreise (Preis) durchaus konstant bleiben oder sogar fallen: Inflation ist also nicht mit den für eine dynamische Marktwirtschaft typischen Preisstrukturänderungen zu verwechseln. Der Begriff Preisniveau, der mehrere Güterpreise zusammenfaßt, wird durch einen Preisindex (Indexzahl) operationalisiert. Dazu benötigt man ein Wägungsschema, das die relative Bedeutung der einzelnen Güter in einem Warenkorb angibt, sowie Preisangaben für die zu vergleichenden Perioden. Der Laspeyres-Index hält das Wägungsschema im Zeitablauf konstant. Er ermittelt, was ein fester Warenkorb q0 = (q10, ..., qn0) aus dem Basisjahr kostet. Die heutigen Ausgaben werden in Relation zu den Ausgaben des Basisjahres gesetzt. Die Inflationsrate gemäß diesem Index erhält man als

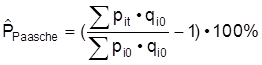

Im Paasche-Index wird das jeweils aktuelle Wägungsschema mit dem Warenkorb qt = (q1t,..., qnt)verwendet, so daß sich die Inflationsrate ergibt als

. Mit diesen Operationalisierungen sind notwendigerweise einige Probleme verbunden, die bei der Interpretation von "Inflationsraten" zu beachten sind. Diese Probleme liegen in - dem Umfang und der Zusammensetzung des betrachteten Warenkorbs. Interessiert man sich für die Auswirkungen von Preisniveauanstiegen für die aktuelle Wohlfahrt der Haushalte , ist ein Konsumgüterkorb eines repräsentativen Haushalts angemessen. Hat man gesamtwirtschaftliche Aspekte zu untersuchen, sind auch Investitionsgüter (Gut) und staatliche Leistungen zu berücksichtigen. - der Berücksichtigung von Preisstrukturveränderungen, die im Warenkorb (auch ohne Inflation) Substitutionsvorgänge auslösen. Deswegen übertreibt der Laspeyres-Index (und untertreibt der Paasche-Index) die Wohlfahrtsverluste durch Inflation. - der Berücksichtigung von Qualitätsänderungen von Gütern bis hin zum Auftreten völlig neuer Güter. - der statistischen Ermittlung der tatsächlich bezahlten Preise. Da Zahlungsmodalitäten, Leistungsumfang bezüglich Lieferfristen, Garantieleistungen und Kundendienst mit zum Preis eines Gutes gerechnet werden müßten, sind die statistischen Ämter bei der Erhebung solcher Merkmale i.d.R. überfordert. Die Inflationsdiskussion in der Bundesrepublik Deutschland orientiert sich i.d.R. an einem Laspeyres-Index für die "Lebenshaltung eines durchschnittlichen Haushalts". In den Warenkorb gehen derzeit rund 900 Güter ein.

2. Folgen. Das wirtschaftspolitische Ziel Preisniveaustabilität (Ziele der Wirtschaftspolitik) wird mit den negativen Allokations- (Allokation) und Umverteilungswirkungen von Inflation begründet. Die Auswirkungen von Inflation auf Größen wie Produktion , Beschäftigung , Einkommens- (Einkommensverteilungstheorie) und Vermögensverteilung hängen entscheidend vom Ausmaß der korrekten Antizipation, d.h. der richtigen Inflationserwartungen, ab. Auch eine korrekt erwartete Inflation bewirkt volkswirtschaftliche Kosten (Kosten). Da Inflation den Realwert von Geldvermögen verringert, wirkt sie wie eine Besteuerung von Kassenhaltung, so daß die Wirtschaftssubjekte bei Inflation ihre reale Kassenhaltung verringern. Wenn man unterstellt, daß bei Preisniveaustabilität diese Kassenhaltung optimal war, ist die neue Struktur ineffizient. Das Wirtschaftssubjekt ist jetzt mit häufigeren Umbuchungen von Sicht- auf Spar- und Terminkonten und erhöhten anderen Transaktions- (Kosten) und Informationskosten belastet. Der auch häufig gehörte Hinweis auf besonders hohe Informationsbeschaffungskosten zur Gewährleistung von korrekten Inflationserwartungen gilt jedoch nur bei stark schwankenden Inflationsraten: Eine über Jahre hinweg konstante Inflationsrate von 6% erfordert keine anderen Informationskosten als eine seit Jahren andauernde Inflationsrate von 0,5%, die man praktisch als Preisniveaustabilität betrachten würde. Erst bei hohen und sich schnell ändernden Inflationsraten entstehen dramatische volkswirtschaftliche Kosten durch Beeinträchtigung der Geldfunktionen . Dann ist es sogar möglich, daß neue Zahlungsmittel wie Devisen , die im Inland zur Abwicklung von Transaktionen verwendet werden, Edelmetalle oder Zigaretten das alte Geld verdrängen. Da die Möglichkeiten der Wirtschaftssubjekte, diesen Übergang auf das "neue Geld" mitzuvollziehen, sehr unterschiedlich sind, resultieren daraus gravierende Umverteilungs- und Allokationswirkungen. In den Jahren nach den beiden Weltkriegen traten derartige Wechsel auf neue Zahlungsmittel auf. Die Einkommens- und Vermögensumverteilungswirkungen von Inflation sind abhängig von der Anpassung von Faktorpreisen oder anderen Einkommensbestimmungsfaktoren (Löhne, Zinsen , Mieten, Pachten, Renten , Kindergeld , Wohngeld etc.) an die tatsächliche Inflationsrate. Wenn einige Gruppen von Wirtschaftssubjekten entweder die Inflation falsch antizipieren oder nicht die Möglichkeiten haben, die für sie relevanten Faktorpreise anzupassen, resultiert eine inflationsbedingte Einkommens- oder Vermögensumverteilung. Die bedeutendsten Umverteilungseffekte von Inflation werden im folgenden kurz diskutiert. a) Lohn-Lag-Hypothese: Während der Laufzeiten von Tarifverträgen sind Nominallohnanpassungen nicht mehr möglich, es sei denn auf betrieblicher oder einzelvertraglicher Basis. Bei Inflationsbeschleunigung wird dadurch der Reallohn tendenziell gesenkt, bei Rückgang der Inflationsrate unter die bei Tarifvertragsabschluß erwartete Höhe wird der Reallohn erhöht. b) Transfereinkommen werden je nach institutioneller Regelung unterschiedlich von der Inflation getroffen. - Renten werden in der Bundesrepublik Deutschland mit einem Jahr Verzögerung an die Nominaleinkommensentwicklung von Arbeitnehmer angepaßt und sind damit analog der Lohn-Lag-Hypothese betroffen. - Nominal fixierte Transfereinkommen wie Kindergeld erleiden einen Kaufkraftverlust in Höhe der Inflationsrate. - Transfers, die als Subsidiäreinkommen ausgelegt sind, erleiden sogar einen überproportionalen Realwertverlust: wenn andere Nominaleinkommen des Wirtschaftssubjektes inflationsbedingt wachsen, werden die Bemessungsgrundlagen der Transfereinkommen verringert. Die deswegen gekürzten Transfers erfahren außerdem einen Realwertverlust durch die Inflation. Dazu zählen Wohngeld- oder Bafög-Zahlungen. c) Zinssätze passen sich nicht generell flexibel an die Inflationsrate an, so daß bei sich beschleunigender Inflation der Realzinssatz (Zins) sinkt et v.v. Wenn für Wertpapiere feste Nominalzinsen bei der Emission festgeschrieben sind, ist gerade bei flexibler Zinsanpassung an die Inflationsrate bei diesen ein Kursverfall zu beobachten. Durch die Inflation kann es also zu erheblichen Vermögensumverteilungswirkungen zwischen Gläubigern und Schuldnern kommen. In Zeiten sich beschleunigender Inflation und verzögerter Zinsanpassung sind die Schuldner Inflationsgewinner, bei rückläufigen Inflationsraten kann es umgekehrt sein. Nach deutschem Recht steht allerdings nach § 247 BGB bei Zinssätzen über 6% dem Schuldner in vielen Fällen ein außerordentliches Kündigungsrecht zu, das er in Zeiten rückläufiger Nominalzinsen dazu nutzen kann, auf einen günstigeren Kredit umzuschulden (interest-lag-Hypothese). d) Die Inflation verändert die effektive reale Steuerbelastung: - Bei Mengensteuern wird ceteris paribus (ceteris paribus-Klausel) der Steuerzahler real entlastet (Mineralöl-, Tabak, Branntweinsteuer). - Proportionalsteuern entwickeln sich real unverändert, da sie den nominalen Größen folgen (Mehrwertsteuer). - Progressive Steuern steigen real mit der Inflationsrate an, solange Freibeträge und Steuersätze nicht durch politische Entscheidung korrigiert werden. Ähnlich wie im Fall der Transfereinkommen stellt sich hier ein politisches Legitimationsproblem für den Staat, da nicht durch expliziten politischen Beschluß, sondern stillschweigend durch die Inflation die Steuerstruktur verändert wird. Die Untersuchung der Wirkungen von Inflation auf gesamtwirtschaftliche Ziele wie Beschäftigung, Wachstum und außenwirtschaftliches Gleichgewicht (Ziele der Wirtschaftspolitik) ist nicht zu trennen von einer Ursachenanalyse der Inflation. Streng neoklassische Ökonomen (Neoklassische Theorie) sehen bei Orientierung am Modell der "rationalen Erwartungen" und bei flexiblen Wechselkursen überhaupt keine Auswirkungen von Inflation auf die genannten Ziele. Bei anderen Erwartungsbildungshypothesen und insbesondere in der keynesianischen Tradition stellen sich diese Auswirkungen komplexer dar.

3. Ursachen. In der ökonomischen Theorie lassen sich zwei unterschiedliche Ansätze zur Erklärung von Inflationsursachen finden: Monetäre I. sehen die einzige Inflationsursache in "zu rascher" Geldmengenausweitung (Geldmenge), realwirtschaftliche Erklärungsansätze in realen Störungen entweder auf der Angebots- oder der Nachfrageseite, die wiederum auf einen tiefer liegenden Konflikt über die Verteilung oder Verwendung des Sozialprodukts zurückgeführt werden. Demzufolge kommen diese Schulen, die mit Einschänkungen eher neoklassisch bzw. keynesianisch etikettiert werden können, auch zu unterschiedlichen stabilitätspolitischen Konzeptionen.

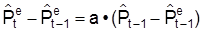

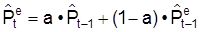

3. 1. Monetäre I. Diese sehen die primäre Ursache für Inflation in einer exogen, d.h. von der Zentralbank oder dem Ausland, gegebenen Geldmengenausweitung. Differenzierungen ergeben sich hinsichtlich der Annahmen über die Bestimmungsfaktoren der Geldnachfrage und damit zusammenhängend über den Transmissionsmechanismus von gestiegener Geldmenge in höhere Preise. Die einfache Quantitätstheorie basiert auf der sog. Quantitätsgleichung (Tauschgleichung) Yr * P = M * V. In neoklassischer Tradition geht man davon aus, daß - das reale Sozialprodukt Yr durch Vollbeschäftigung aller Produktionsfaktoren gegeben ist, - die Geldmenge M exogen durch die Zentralbank gesteuert wird, - Geld ausschließlich zu Transaktionszwecken nachgefragt wird. Bei gegebenen Zahlungsgewohnheiten, Bankensystem , vertraglich festgelegten Zahlungshäufigkeiten etc. kann deshalb die Umlaufgeschwindigkeit der Geldmenge V (bezogen auf das nominale Sozialprodukt Yr * P) als gegebener Parameter betrachtet werden. Das Preisniveau (P) ist dann immer proportional zur Geldmenge (M). Eine andere Inflationsursache als eine expansive Geldpolitik kann es nicht geben; Impulse wie höhere Ölpreise oder aggressive Lohnpolitik verändern die Preisstruktur, nicht das Preisniveau. Der Übertragungsmechanismus von gestiegener Geldmenge auf das Preisniveau wird im Realkasseneffekt gesehen: Steigt M um x%, so enthalten die Vermögensportfolios zunächst einen zu hohen Anteil von realem Geldvermögen (M/P). Der induzierte Anpassungsprozeß führt zu höherer Güternachfrage , die jedoch wg. der unterstellten Vollbeschäftigung ausschließlich in Preissteigerungen um x% sichtbar wird, solange bis M/P durch Preissteigerungen auf den ursprünglichen Wert gesunken ist. In der Weiterentwicklung der Quantitätstheorie durch den Monetarismus lassen sich zwei Richtungen der Inflationserklärungen darstellen, die sich in den Annahmen über die Bildung von Inflationserwartungen unterscheiden. Im Monetarismus I der ursprünglichen Friedman’schen Ausprägung wird davon ausgegangen, daß der o.g. Übertragungsmechanismus von gestiegener Geldmenge auf das Preisniveau langfristig gilt. Kurzfristig können jedoch als Folge von falschen Inflationserwartungen auch reale Effekte auf Produktion und Beschäftigung auftreten. Auf dem für den Monetarismus typischen neoklassischen Theoriehintergrund kann Inflation nur dann reale Effekte haben, wenn der tatsächliche Reallohnsatz zeitweilig vom Vollbeschäftigungsreallohn abweicht. Im Monetarismus I haben die Marktparteien auf dem Arbeitsmarkt unterschiedliche Inflationserwartungen: Die Arbeitnehmer-Haushalte bilden ihre Inflationserwartungen nach einem adaptiven Konzept: Die aktuelle Inflationserwartung wird jeweils um einen positiven Anteil des Erwartungsirrtums der Vorperiode korrigiert:

mit 0 < a < 1 bzw.

. Bei plötzlich einsetzender oder sich beschleunigender Inflation unterschätzen deshalb die Arbeitnehmer die tatsächliche Inflationsrate et vice versa. Bei geringen Nominallohnsteigerungen glauben sie irrtümlich an eine Reallohnerhöhung und gehen bereitwilliger auf Beschäftigungsangebote der Unternehmen (Betrieb, Inflationstheorie) ein. Da die Unternehmen ihrerseits die tatsächliche Inflationsrate korrekt antizipieren, stellen sie wg. der effektiven Reallohnsenkung mehr Beschäftigte ein und dehnen die Produktion aus. Der Inflationsprozeß verläuft etwa wie folgt: - Da der private Sektor durch Marktmechanismen stabil bei Vollbeschäftigung gehalten wird, kann lediglich ein exogener Impuls durch eine zu starke Geldmengenausweitung eine inflationäre Störung auslösen. - Die zu hohen Geldvermögensanteile in den Portfolios führen zu steigender Nachfrage der privaten Wirtschaftssubjekte nach Konsum- und Investitionsgütern sowie Wertpapieren. - Die resultierenden Nachfrageüberhänge führen zu Preissteigerungen, die aber anfangs nur unvollkommen von den Arbeitnehmer-Haushalten wahrgenommen werden. Trotz der tatsächlich eingetretenen Reallohnsenkung lassen sie sich zu höherem Arbeitsangebot anreizen, so daß Beschäftigung und Produktion über das Vollbeschäftigungsniveau hinaus ansteigen. - Sukzessive lernen die Arbeitnehmer die tatsächliche Inflationsrate, so daß der Reallohnsatz ceteris paribus steigt. - Weitet nun die Zentralbank erneut die Geldmenge stärker aus, dann kann durch den wiederholten Bluff die überhöhte Beschäftigungssituation zeitweilig gehalten werden. - Bremst hingegen die Zentralbank die Geldmengenexpansion ab, dann lassen sich die von den privaten Wirtschaftssubjekten erwarteten Inflationsraten nicht mehr finanzieren: der Reallohn ist eventuell vorübergehend höher als das vollbeschäftigungskonforme Niveau, so daß die Beschäftigung und die Produktion zurückgehen (monetaristische Stabilisierungskrise). Im Monetarismus II, der mit der makroökonomischen Schule der rationalen Erwartungen verbunden ist, gelingt auch der oben beschriebene vorübergehende "Bluff" der Arbeitnehmer-Haushalte nicht. Wenn man unterstellt, daß alle Wirtschaftssubjekte ökonomische Theorien zur Prognose von Inflationsraten benutzen, können sie die langfristig ausschließlich inflationären Impulse von Geldmengenausweitungen in Rechnung stellen und sich sofort danach verhalten. Dadurch wird die im Monetarismus I noch mögliche vorübergehende Auswirkung auf Produktion und Beschäftigung ausgeschlossen, und die ursprüngliche Quantitätstheorie gilt jederzeit. Auch in einer keynesianischen Sicht kann eine Inflation durch Geldmengenausweitung entstehen. Als Übertragungsmechanismus dienen gemäß dieser Theorie Zinssenkungen, die zu erhöhter Investitionsnachfrage und damit insgesamt höherer gesamtwirtschaftlicher Nachfrage führen.

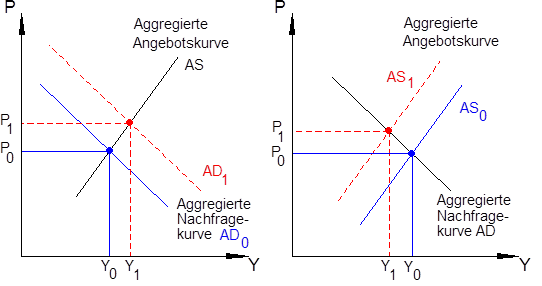

3. 2. Realwirtschaftliche I. Diese suchen die auslösenden und den Inflationsprozeß fortsetzenden Kräfte bei den realen Plänen von Wirtschaftssubjekten. Wenn sich derartige Planänderungen in der gesamtwirtschaftlichen Angebotsfunktion niederschlagen, spricht man von Anbieterinflation bzw. Kosten- bzw. Gewinndruckinflation. Auslösende Faktoren sind beispielsweise aggressive Gewerkschaften , die über den Produktivitätsfortschritt hinausgehende Lohnsteigerungen durchsetzen, Preishaussen (Hausse) für schwer substituierbare importierte Rohstoffe (Umverteilungsansprüche des Auslands durch geänderte terms of trade), Erhöhung des durchschnittlichen Gewinnaufschlags infolge von Unternehmenskonzentrationsprozessen oder langfristig steigenden Kapitalkoeffizienten , Preisfestsetzungen durch private Monopolunternehmen (Monopol, Preisdifferenzierung (administered price Inflation)), aber auch Steuererhöhungen des Staates, die in den Güterpreisen weitergegeben werden. Als Nachfrageinflation wird ein Preisniveauanstieg bezeichnet, der auf einen exogenen Nachfrageanstieg zurückzuführen ist. Solche inflationären Impulse können von einer stark steigenden Exportnachfrage des Auslands, einer staatlichen Budgetdefizitpolitik insbesondere in Kriegszeiten oder durch einen sich selbst verstärkenden Investitionsboom initiiert werden. Da beide Typen von Konflikten idealiter auch über Marktprozesse ohne Inflation geregelt werden können (was die neoklassisch orientierte monetäre I. unterstellt), gehen realwirtschaftliche I. von einer bestimmten Sichtweise der volkswirtschaftlichen Kreislaufzusammenhänge aus, die eine Umsetzung der genannten Impulse in Inflation zulassen. Als Referenzsystem wird häufig das keynesianische Makromodell herangezogen. Bei einer Nachfrageinflation verschiebt sich die aggregierte Nachfragekurve nach rechts: in der Figur 1a führt dies zu höherem Sozialprodukt bei höherem Preisniveau. Im Falle der Anbieterinflation verschiebt sich die gesamtwirtschaftliche Angebotsfunktion nach links. Konsequenz ist ein höheres Preisniveau bei niedrigerem Sozialprodukt (Figur 1b). Neuere realwirtschaftliche Erklärungsansätze des Inflationsprozesses betonen die Wechselwirkungen zwischen Angebots- und Nachfrageseite einer Volkswirtschaft und führen den Inflationsprozeß auf den Verteilungskonflikt (Einkommensverteilungstheorie) zwischen den Wirtschaftssubjekten bzw. ihren Verbänden zurück. In Verbindung mit der Neuen Politischen Ökonomie erhält man dann ein komplexeres Bild des Inflationsprozesses.

Die Neue Politische Ökonomie sieht Preisniveaustabilität als ein öffentliches Gut (Gut) an: Jeder einzelne nutzt gern die Vorteile dieses Gutes, hat aber keinen Anreiz zu seiner "Produktion", d.h. hier zu stabilitätsgerechtem Verhalten beizutragen. Organisierte Interessen (Unternehmen, Arbeitnehmer) wälzen tendenziell die Lasten eines Verteilungskonflikts auf die Konsumenten ab, die als heterogene und kaum zu organisierende Gruppe relativ wehrlos sind. Die staatliche Wirtschaftspolitik (Theorie der Wirtschaftspolitik) orientiert sich an Wahlterminen, die Zentralbankmanager verfolgen bürokratische Eigeninteressen, so daß die grundsätzlich verfügbaren harten Antiinflationsinstrumente nicht eingesetzt werden. Neben dieser sehr akzentuierten Sichtweise der Wirtschaftspolitik kann man alternativ auch davon ausgehen, daß aufgrund der Diagnose- und Entscheidungsprobleme sowie der nicht hinreichend fein einsetzbaren Instrumente die Wirtschaftspolitik kurz- und mittelfristig nicht das Ausbrechen von Inflation verhindern kann. Erst nachträglich kann sie jeweils versuchen, einen bereits in Gang befindlichen Prozeß zu bremsen. Die Inflationsbekämpfungspolitik steht aber wie auch in der monetaristischen Sichtweise vor dem Dilemma, Preisniveaustabilität zumindest vorübergehend mit der Gefahr von mehr Arbeitslosigkeit und einer Rezession zu erkaufen. In dieser realwirtschaftlichen Sichtweise des Inflationsprozesses sind die ungelösten Verteilungskonflikte der Gesellschaft immer wieder auslösendes Moment für eine Inflationsentstehung, z.B. in Form einer Preis-Lohn-Preis-Spirale. Kurz- und mittelfristig kann durch ein elastisches Geldsystem (Ausnutzung freier Liquiditätsreserven der Banken , Verwendung von near-money , Rationalisierung der Kassenhaltung) die Inflation finanziert werden. Längerfristig schreckt die Wirtschaftspolitik vor abrupten restriktiven Maßnahmen der Geldpolitik und Fiskalpolitik zurück, da sie angesichts des wirtschaftspolitischen Dilemmas der drohenden höheren Arbeitslosigkeit Popularitätsverluste befürchten muß.

3. 3. Importierte Inflation. Als importierte Inflation bezeichnet man Preisniveausteigerungen, die durch eine Inflation in anderen Ländern, mit denen das Land über Handel, Tourismus, Kapitalverkehr etc. Wirtschaftsbeziehungen hat, ausgelöst werden. Die Übertragung einer ausländischen Inflation auf das Inland geschieht in einem System fester Wechselkurse nach anderen Regeln als in einem System flexibler Wechselkurse . Als Übertragungsmechanismen der ausländischen Inflation auf das Inland dienen: - der Einkommenseffekt: Der reale Nachfrageanstieg durch verminderte Import- und erhöhte Exportnachfrage bewirkt einen Inflationsstoß nach dem Nachfragesogmodell. - der Liquiditätseffekt : In einem System fester Wechselkurse erhöhen Devisenzuflüsse die einheimische Geldmenge, sofern nicht jederzeit durch eine kompensatorische Politik der Zentralbank eine erhöhte inländische Kreditgewährung aufgrund dieser Devisenzuflüsse unterbunden wird. Falls die einheimische Geldmenge durch Devisenzuflüsse ausgeweitet wird, führen diese direkt (Quantitätstheorie) oder indirekt über Ausweitung von Finanzierungsspielräumen (die einen bereits in Gang befindlichen Inflationsprozeß weiter finanziell alimentieren) zu höherer Inflation. - der direkte internationale Preiszusammenhang: Durch Orientierung an den Weltmarktpreisen gleichen sich die Güterpreise direkt aneinander an. Ebenso wirken verteuerte schwer substituierbare Vorleistungen (Erdöl, Erze, landwirtschaftliche Rohstoffe) über höhere Kostenbelastungen der einheimischen Unternehmen inflationsfördernd. Dieser Effekt kann allerdings durch Paritätenänderung (Parität) zumindest teilweise ausgeschaltet werden. In einem System fester Wechselkurse kommen i.d.R. alle drei Übertragungsmechanismen für den Inflationsimport in Frage. In einem System flexibler Wechselkurse entscheiden die Import- und Exportnachfrageelastizitäten sowie Kapitalverkehrseinflüsse über mögliche Aufwertungen bzw. Abwertungen der einheimischen Währung und damit über möglichen Inflationsimport.

Literatur: W. Ströbele, Inflationstheorie Ein Überblick. WiSt 9/1979, 414-421. W. Ströbele, Inflation Einführung in Theorie und Politik.

2. A., München 1984. R. Pohl, Theorie der Inflation. München 1981. O. Issing, Einführung in die Geldtheorie.

9. A., München 1993, insbesondere Kapitel VII.

|